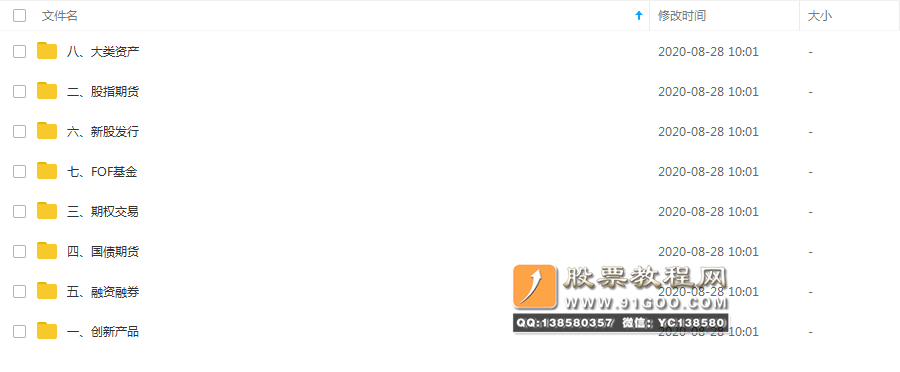

八、大类资产

20161207:大类资产配置之基于风险平价模型的收益增强策略.pdf 1.24M

二、股指期货

20100510:既可做多也可做空——股指期货时代的趋势跟踪策略.pdf 784.17kb

20100607:股指期货日内交易研究之一.pdf 1.44M

20110120:期现套利宜自算沪深300指数.pdf 837.04kb

20110316:股指期货冲击成本研究与实证.pdf 917.54kb

20110408:日内突发事件时,股票反应超期指.pdf 1.73M

20110413:股票主导趋势市,期指主宰震荡市.pdf 2.83M

20110413:指数基金快速建仓冲击成本测算.pdf 556.57kb

20110506:程序化交易——从策略设计到实盘交易.pdf 960.67kb

20110816:限价单策略效率研究与实证.pdf 412.00kb

20111010:持仓包络线在股指期货保证金管理中的运用.pdf 1.42M

20111010:主动型股票基金期指保证金的有效配置方法研究.pdf 969.07kb

20120322:股指期货日内交易心得.pdf 2.23M

20120521:股指期货实用交易策略.pdf 2.66M

20120524:基差的隔夜变化及其对股市的预测作用.pdf 2.60M

20120716:近月合约跨期价差统计和展期研究.pdf 1.87M

20120727:有多少K线可以重来(二)——蜡烛图形态与布林线.pdf 1018.24kb

20120727:有多少K线可以重来(一)——蜡烛图形态辨识.pdf 843.69kb

20121008:有多少K线可以重来(三)——简化的蜡烛图形态与布林线.pdf 1.07M

20121107:有多少K线可以重来(四)——基于高低点比较的波段交易策略.pdf 1.06M

20130129:期指展期研究.pdf 860.01kb

20130408:有多少K线可以重来(五)——在趋势中等待背驰.pdf 2.25M

20130424:2013年沪深300分红与期指价差.pdf 2.10M

20131014:股指期货基差运行规律.pdf 2.06M

20150209:2015年分红对股指期货基差的影响.pdf 769.73kb

20150222:2015年沪深300指数分红预测.pdf 1.07M

20150912:股指期货基差风险归因与阿尔法基金容量测算.pdf 848.46kb

20160406:基差监控工具与2016年指数分红预测.pdf 1.02M

20160605:没有正基差就做不了alpha?__负基差对冲策略.pdf 811.21kb

20170327:2017年指数分红预测与基差监控.pdf 523.33kb

从基差分解出投资者情绪.pptx 2.56M

分红投资收益前移至“预披露日”.pptx 1.74M

股指期货基差和现货的走势.pptx 2.32M

基差的分解及其对现货走势的预示作用.pptx 2.57M

蜡烛图形态辨识.pptx 1.08M

蜡烛图形态与布林线.ppt 2.33M

利用期现套利设计的固定收益产品.pptx 3.18M

期货CTA策略体系的构建与评价.pptx 751.52kb

如何确定展期的目标价差.pptx 911.44kb

转折型蜡烛图形态.ppt 2.16M

六、新股发行

20130820:寻找新股的”定价弱势”——中小板新股小投行高收益.pdf 1.17M

20131210:新股发行研究系列之二——改革对公募的短期影响《鼓励公募参与申购,尽早减持获取资金》.pdf 636.55kb

20140624:新股发行研究系列之三——打新收益扩大,谨防成本上升.pdf 754.19kb

掘金次新股.pptx 706.13kb

七、FOF基金

20160629:FOF管理之如何选择ETF基金.pdf 1.27M

FOF系列之债基多因子分析体系(上).pdf 1.05M

FOF之基金持仓的相关稳定性研究.pdf 805.67kb

三、期权交易

20140305:囧浩的选择(一):希腊字母与风险度量.pdf 1.32M

20140416:囧浩的选择(二):方向性期权策略.pdf 1.28M

20140416:囧浩的选择(三):汝之蜜糖彼之砒.pdf 795.86kb

20140416:期权的复制成本与细节详解.pdf 1008.79kb

20140513:股指期权复制策略.pdf 634.39kb

20140724:囧浩的选择(四):波动性期权策略.pdf 995.30kb

20150106:囧浩的选择(五):时间价差交易.pdf 1.49M

20150115:赌场冲浪新时代(二):期权获利指南(进阶篇).pdf 4.12M

20150115:上证50ETF期权的隐含波动率.pdf 1.05M

20150119:期权市场结构与交易流程.pdf 835.00kb

20160314:A股系统风险防范与管理工具.pdf 1005.18kb

担保性期权——期权实用投资策略介绍.pptx 1.05M

股市与期权波动率.pptx 1.11M

利用合成构造期权设计的风险可控高收益产品.pptx 1.21M

期权策略研究——基于组合角度.pdf 1.37M

期权交易策略.pptx 4.83M

期权无风险套利策略研究.pptx 1.71M

期权择时研究.pptx 1.27M

有限做空对期权产品的影响以及场外期权介绍.pptx 687.24kb

四、国债期货

20130617:寻找CTD:借道国债ETF.pdf 1003.36kb

20131015:股债轮动关系研究.pdf 828.18kb

20131015:国债期货首月交易情况解读.pdf 964.79kb

国债期货合约详解.pptx 944.53kb

五、融资融券

20111208:融资融券标的中的有效选股因子.pdf 1.72M

20111222:参与融资融券和转融通需要注意的问题.pdf 1.57M

20130221:融资融券扩容后的量化多空策略.pdf 1.35M

20130401:融资融券-多空两端不同因子择股效果更好.pdf 1.42M

融资融券和转融通的机会.pptx 3.65M

如何解读融资数据.pptx 2.24M

一、创新产品

20120614:杠杆ETF的偏离、衰减与资产配置(1).doc 1.54M

20120614:深挽弯弓,蓄势待发——市场已申报创新产品详解.doc 830.50kb

20120628:指数型分级基金短期套利策略.pdf 747.80kb

20120831:指数创新产品选什么标的?.doc 1.47M

20121014:创新产品发行和管理细节.doc 1.21M

20121111:分级基金的价格、杠杆和折溢价.doc 1.71M

20131223:关注资源分级不定期折算套利机会.pdf 287.71kb

20140228:A级为浮动利率的分级基金产品.pdf 1.12M

20140401:A级为浮动利率的分级基金产品.doc 1.31M

20140420:期权在保本策略产品中的应用.doc 1.99M

20150101:2014,谁占鳌头?——量化产品年度一览.pdf 466.34kb

20150320:上证50指数详解.pdf 643.68kb

20150504:分级基金与期权组合策略.pdf 1.04M

20150526:中证一带一路主题指数投资价值分析.pdf 581.38kb

多空创新产品的发行与管理细节.pptx 641.73kb

分级基金A级、B级如何相互影响?.ppt 1.88M

分级基金A级轮动策略.pptx 714.40kb

分级基金投资机会详解.pptx 1.06M

分级基金与市场如何相互影响?.ppt 1.87M

期权与产品.pptx 487.17kb

本站所有涉及视频及图书,公式等由互联网搜索收集而来,本站不拥有此类资料的版权。

本站作为资源服务提供者,对非法转载,盗版行为的发生不具备充分的监控能力。但当版权拥有者提出侵权指控并出示充分的版权证明材料时,本站负有移除盗版和非法转载作品以及停止继续传播的义务。

本站在满足前款条件下采取移除等相应措施后,不为此向原发布人承担违约责任或其他法律责任,包括不承担因侵权指控不成立而给原发布人带来损害的赔偿责任。

如果版权拥有者发现自己作品被侵权,请及时向本站提出权利通知,并将姓名、电话、身份证明、具体链接(URL)、省版权局和国家版权局核发的版权所属证明及详细侵权情况描述发往本站邮箱102283173@qq.com,本站在收到相关举报文件后,在3个工作日内移除相关涉嫌侵权的内容。

本站所有的资源均为免费提供,所收取的相关费用,非资料销售费用,而是资料整理费。提供资料的目的是让大家学习和交流,禁止二次销售,否则因此引起的一切问题与本站无关。